# 探讨Drift Protocol与Solana对订单簿的偏好在深入研究Drift Protocol后,我更能理解为何Solana对中央限价订单簿(CLOB)如此执着。在区块链上实现永续合约自动做市商(AMM)的难度极高,以至于一些项目不得不转向拥抱中心化做市商模式。尽管Perpetual Protocol创立的虚拟AMM(vAMM)解决了在现货AMM基础上增加杠杆的问题,但缺少中心化做市商的参与,使得永续合约AMM必须通过预设的数值规则来解决对手盘缺失、流动性深度不足以及价格偏离等问题。这导致Drift v1在可调整参数及其公式表达上变得异常复杂。该协议需要根据合约价格偏离状态定义市场情况,如最健康市场、亚健康市场等共四种状态,并评估多空失衡情况,规定在各种状态下是否对用户仓位进行清算,以及相应的调整系数解决方案。相比之下,传统订单簿的简洁性和效率就显得格外突出。这或许能解释Solana为何对订单簿情有独钟。后来,Drift增加了限价单功能,但用户体验仍与传统订单簿有所不同。目前,Drift上的交易由三种流动性机制支持:做市商提供流动性的即时拍卖、做市商提供流动性的限价订单簿,以及在无做市商参与时由Drift自身AMM提供流动性。然而,从今年8月7日起,Drift将完全放弃AMM模式,全面拥抱中心化做市商。这一决策源于vAMM面临的几个核心问题:1. 资金费率持续流失,协议的保险基金实际上在做空波动率,在市场剧烈波动时容易被套利者慢慢蚕食。2. 难以维持价格锚定,需要持续补贴来保持期货价格与现货价格的一致性。3. 路径依赖性问题,价格偏离越远,维持成本就越高。即便是vAMM的创始者Perpetual Protocol也在考虑新的发展方向。他们计划在V2版本中采用更主动的做市策略,整合某DEX的功能,以避免V1模式中的资金费率流失问题。他们认为去中心化永续合约的未来在于CLOB和AMM模式的有机结合。这种转变实质上是将原本依赖数学公式定价的vAMM,转变为由做市商主动报价的模式。风险从协议承担转移到了市场参与者身上。目前来看,AMM模式可能更适合现货交易。而对于链上合约交易,仍需在去中心化和中心化之间寻求平衡。# vAMM(虚拟自动做市商)深入解析Perpetual Protocol的vAMM采用了与某DEX相同的恒定乘积公式。与传统现货AMM不同,vAMM实际上是一个两层结构,其中LP代表抵押品,而真实资产则存储在智能合约保险库中。vAMM本质上是用户开杠杆后的一种价格发现机制。举例说明:1. 假设ETH当前价格为4000 USDT,vAMM池子初始为100 ETH和400,000 USDT。2. 用户A使用100 U作为保证金,10倍杠杆做多ETH: - 用户A向智能合约存入1000 U作为保证金。 - Perpetual Protocol将10,000 U(100 U × 10倍杠杆)记入vAMM,vAMM根据恒定乘积公式计算用户A应得ETH。 - 初始状态:100 ETH * 400,000 U = 40,000,000 - 用户A存入1000U后,变为410,000 U。X = 40,000,000 / 410,000 ≈ 97.5609 ETH - 用户A实际获得约2.44 ETH。 - 此时vAMM内的状态更新为97.5609 ETH和410,000 U。3. 用户B随后使用1000 U作为保证金,10倍杠杆做空ETH: - 用户B向同一合约存入1000 U。 - Perpetual Protocol将-10,000 vDAI记入vAMM,vAMM计算用户B的空头仓位大小。 - 用户B做空了2.4391 ETH,此时vAMM内的状态恢复为100 ETH和400,000 U。价格机制采用资金费率机制,类似中心化交易所永续合约的资金费率支付。理解vAMM与传统中心化交易所合约的区别非常关键。在中心化交易所,每个多头都有对应的空头,交易所只是提供交易场所,不承担持仓风险。而在vAMM中,情况完全不同。vAMM利用恒定乘积公式来定价,资产作为保证金质押到合约内。本质上,是依据价格曲线交易,而非真实对手方。因此,一旦出现多空失衡,协议需要想办法吸引真实对手盘,而吸引的方式是补贴。这就使得补贴来源的稳定性和资金池变得至关重要,直接关系到项目的生存。特别是在单边行情或价格剧烈波动时,资金池相当于做空波动率。而做空波动率的特征是平时小赚,波动时大亏。Drift在Perpetual Protocol的vAMM基础上进行了创新,推出了动态AMM(dAMM),其特点是参数可配置,用来应对标的价格偏离、多空对手盘不对称、深度等问题。但仍有一些问题无法解决。# Drift AMM详解Drift采用动态AMM,基于Perpetual Protocol创新的虚拟AMM改进,具有以下可配置参数:- Peg:价格乘数。控制合约价格与现货价格偏离度,几乎是通过硬控的方式,让合约价格锚定现货价格。- K:控制流动性深度,K值越大,深度越好,滑点越少。反之同理。在合约价格极度偏离现货价格的情况下,降低K值有助于引起价格波动,将合约价格向现货价格靠拢。- 费用池:收入主要用于调整Peg和K。结合预言机价格(合约价格)与标记价格(现货价格)偏离度的四种情况,可以制定相应的调整策略。## 1. Peg(锚定乘数)当vAMM合约价格偏离市场现货价格时,用于快速调整价格,让标的价格接近真实市场价格。公式:Price = (Y / X) * Peg价格 = (基础资产 / 计价资产)* Peg乘数调整方案:每笔交易后检查预言机-标记价格偏离度。如果偏离度超过LIQ_LIMIT值(当前为10%),会有两种选项:1. 若费用池储备充足,则直接调整Peg,让价格重新锚定;2. 若费用池储备不足,就会比较两种成本:费率补贴吸引套利的成本,与直接重新锚定的成本。通常情况下,会考虑先降低K值,减少流动性深度,使价格更容易推动。调整后,亏损方的仓位会真实计损,而盈利方仓位会由费用池补足。## 2. K(流动性深度)控制滑点大小。K值大,代表两个资产X和Y就多,自然K值越大滑点越小。由于Drift基于Perpetual Protocol的vAMM,其中X * Y = K起到加杠杆之后的定价作用,并非真实LP资产,所以K值是可以调整的。总结:- K值控制价格对交易量的敏感度- Peg调整价格的绝对水平## 3. 费用池不仅是收入,更是市场调节工具。用途包括调整Peg值、K值后需要补给盈利交易者的盈利,支付资金费率失衡。费用池主要收入来源:1. Taker吃单手续费,基础费率0.05-0.1%;2. 清算费用,50%给费用池;3. 资金费率收入。这种模式高度依赖费用池的健康状况,可能导致Drift在手续费方面失去竞争优势。更本质的问题是,收入增长是线性的(交易量 * 手续费 = 收入),但支出可能随着行情走单边变成指数级(价格偏离的平方 * 持仓量 * 时间 = 支出)。长期来看,支出可能无法完全覆盖收入,这也是Drift最终决定放弃vAMM,转而拥抱中心化做市的原因。# 总结在vAMM模式下,用户交易永续合约需存入保证金,用于潜在的清算。而恒定乘积公式实际变成用于定价的曲线。Drift在此基础上改变了定价方式,引入Peg锚定乘数,同时让K值可调,以此来让合约价格锚定现货价格。调整过程中出现的用户仓位盈利,则由费用池补充。这使得费用池变得至关重要,但长期来看,在极端行情下,支出会呈指数级增长,而收入只能线性增长,造成协议对失衡仓位的净补贴。目前看来,单纯通过数学公式控制链上AMM这条路径似乎行不通,仍需中心化做市商参与撮合,以实现对手方平衡,这才是永续合约的本质。

Drift Protocol转型:从vAMM到中心化做市的永续合约演进

探讨Drift Protocol与Solana对订单簿的偏好

在深入研究Drift Protocol后,我更能理解为何Solana对中央限价订单簿(CLOB)如此执着。在区块链上实现永续合约自动做市商(AMM)的难度极高,以至于一些项目不得不转向拥抱中心化做市商模式。

尽管Perpetual Protocol创立的虚拟AMM(vAMM)解决了在现货AMM基础上增加杠杆的问题,但缺少中心化做市商的参与,使得永续合约AMM必须通过预设的数值规则来解决对手盘缺失、流动性深度不足以及价格偏离等问题。

这导致Drift v1在可调整参数及其公式表达上变得异常复杂。该协议需要根据合约价格偏离状态定义市场情况,如最健康市场、亚健康市场等共四种状态,并评估多空失衡情况,规定在各种状态下是否对用户仓位进行清算,以及相应的调整系数解决方案。

相比之下,传统订单簿的简洁性和效率就显得格外突出。这或许能解释Solana为何对订单簿情有独钟。

后来,Drift增加了限价单功能,但用户体验仍与传统订单簿有所不同。目前,Drift上的交易由三种流动性机制支持:做市商提供流动性的即时拍卖、做市商提供流动性的限价订单簿,以及在无做市商参与时由Drift自身AMM提供流动性。

然而,从今年8月7日起,Drift将完全放弃AMM模式,全面拥抱中心化做市商。这一决策源于vAMM面临的几个核心问题:

资金费率持续流失,协议的保险基金实际上在做空波动率,在市场剧烈波动时容易被套利者慢慢蚕食。

难以维持价格锚定,需要持续补贴来保持期货价格与现货价格的一致性。

路径依赖性问题,价格偏离越远,维持成本就越高。

即便是vAMM的创始者Perpetual Protocol也在考虑新的发展方向。他们计划在V2版本中采用更主动的做市策略,整合某DEX的功能,以避免V1模式中的资金费率流失问题。他们认为去中心化永续合约的未来在于CLOB和AMM模式的有机结合。

这种转变实质上是将原本依赖数学公式定价的vAMM,转变为由做市商主动报价的模式。风险从协议承担转移到了市场参与者身上。

目前来看,AMM模式可能更适合现货交易。而对于链上合约交易,仍需在去中心化和中心化之间寻求平衡。

vAMM(虚拟自动做市商)深入解析

Perpetual Protocol的vAMM采用了与某DEX相同的恒定乘积公式。与传统现货AMM不同,vAMM实际上是一个两层结构,其中LP代表抵押品,而真实资产则存储在智能合约保险库中。vAMM本质上是用户开杠杆后的一种价格发现机制。

举例说明:

假设ETH当前价格为4000 USDT,vAMM池子初始为100 ETH和400,000 USDT。

用户A使用100 U作为保证金,10倍杠杆做多ETH:

用户B随后使用1000 U作为保证金,10倍杠杆做空ETH:

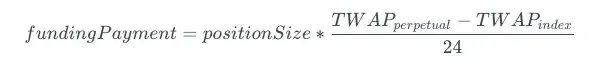

价格机制采用资金费率机制,类似中心化交易所永续合约的资金费率支付。

理解vAMM与传统中心化交易所合约的区别非常关键。在中心化交易所,每个多头都有对应的空头,交易所只是提供交易场所,不承担持仓风险。而在vAMM中,情况完全不同。

vAMM利用恒定乘积公式来定价,资产作为保证金质押到合约内。本质上,是依据价格曲线交易,而非真实对手方。

因此,一旦出现多空失衡,协议需要想办法吸引真实对手盘,而吸引的方式是补贴。这就使得补贴来源的稳定性和资金池变得至关重要,直接关系到项目的生存。

特别是在单边行情或价格剧烈波动时,资金池相当于做空波动率。而做空波动率的特征是平时小赚,波动时大亏。

Drift在Perpetual Protocol的vAMM基础上进行了创新,推出了动态AMM(dAMM),其特点是参数可配置,用来应对标的价格偏离、多空对手盘不对称、深度等问题。但仍有一些问题无法解决。

Drift AMM详解

Drift采用动态AMM,基于Perpetual Protocol创新的虚拟AMM改进,具有以下可配置参数:

Peg:价格乘数。控制合约价格与现货价格偏离度,几乎是通过硬控的方式,让合约价格锚定现货价格。

K:控制流动性深度,K值越大,深度越好,滑点越少。反之同理。在合约价格极度偏离现货价格的情况下,降低K值有助于引起价格波动,将合约价格向现货价格靠拢。

费用池:收入主要用于调整Peg和K。

结合预言机价格(合约价格)与标记价格(现货价格)偏离度的四种情况,可以制定相应的调整策略。

1. Peg(锚定乘数)

当vAMM合约价格偏离市场现货价格时,用于快速调整价格,让标的价格接近真实市场价格。

公式:Price = (Y / X) * Peg

价格 = (基础资产 / 计价资产)* Peg乘数

调整方案: 每笔交易后检查预言机-标记价格偏离度。如果偏离度超过LIQ_LIMIT值(当前为10%),会有两种选项:

通常情况下,会考虑先降低K值,减少流动性深度,使价格更容易推动。

调整后,亏损方的仓位会真实计损,而盈利方仓位会由费用池补足。

2. K(流动性深度)

控制滑点大小。K值大,代表两个资产X和Y就多,自然K值越大滑点越小。

由于Drift基于Perpetual Protocol的vAMM,其中X * Y = K起到加杠杆之后的定价作用,并非真实LP资产,所以K值是可以调整的。

总结:

3. 费用池

不仅是收入,更是市场调节工具。用途包括调整Peg值、K值后需要补给盈利交易者的盈利,支付资金费率失衡。

费用池主要收入来源:

这种模式高度依赖费用池的健康状况,可能导致Drift在手续费方面失去竞争优势。更本质的问题是,收入增长是线性的(交易量 * 手续费 = 收入),但支出可能随着行情走单边变成指数级(价格偏离的平方 * 持仓量 * 时间 = 支出)。

长期来看,支出可能无法完全覆盖收入,这也是Drift最终决定放弃vAMM,转而拥抱中心化做市的原因。

总结

在vAMM模式下,用户交易永续合约需存入保证金,用于潜在的清算。而恒定乘积公式实际变成用于定价的曲线。

Drift在此基础上改变了定价方式,引入Peg锚定乘数,同时让K值可调,以此来让合约价格锚定现货价格。调整过程中出现的用户仓位盈利,则由费用池补充。

这使得费用池变得至关重要,但长期来看,在极端行情下,支出会呈指数级增长,而收入只能线性增长,造成协议对失衡仓位的净补贴。

目前看来,单纯通过数学公式控制链上AMM这条路径似乎行不通,仍需中心化做市商参与撮合,以实现对手方平衡,这才是永续合约的本质。